Juan Ignacio García, CEO de Boopos: «No se pueden ignorar las aplicaciones prácticas de la IA»

La tecnología es el principal motor de cambio de un ecosistema financiero que se ha visto fuertemente impactado en las últimas décadas. Desde la aparición de nuevos actores como startups ‘fintech’ y neobancos a la digitalización de los procesos—según KPMG, más de la mitad de los bancos españoles tienen ya un 60% de clientes digitalizados—, pasando por nuevos servicios como las finanzas embebidas o los modelos ‘buy now, pay later‘, la innovación es el eje que pivota el sector bancario hacia la accesibilidad y la agilidad. El mercado global del ‘lending’ (préstamos) también ha recibido un fuerte impulso: se estima que el mercado global de plataformas de préstamos digitales, valorado en 7.040 millones de dólares en 2022, podría alcanzar un tamaño de 44.500 millones de dólares para 2030.

«La tecnología es lo que nos permite ofrecer soluciones», afirma rotundamente Juan Ignacio García, CEO de la ‘fintech’ española Boopos, cofundada en 2021 junto a Teresa Burgos y Javier Zurita. La startup, con sedes en Madrid y Miami, ofrece préstamos ágiles y no dilutivos para la adquisición de empresas. Su modelo se basa en el ‘revenue-based lending’ (préstamos basados en ingresos), por el que el cliente va devolviendo la cuantía del préstamo en forma de un porcentaje de sus ingresos, a través de un proceso completamente digitalizado. Boopos se enfoca a negocios de SaaS y de ‘e-commerce’ en ‘marketplaces’ y plataformas como Amazon, trabajando tanto con emprendedores y agregadores que quieren comprar una compañía como con propietarios o ‘brokers’ que quieren venderlas.

Antes de fundar Boopos, ejerciste el rol de Chief Financial Officer de Cabify durante ocho años. En ese periodo, la empresa pasó de facturar un millón de dólares estadounidenses a 800 millones, y alcanzó en 2018 el estatus de unicornio (empresas que han logrado una valoración igual o superior a 1.000 millones de dólares en rondas de financiación antes de salir a bolsa). ¿Por qué decidiste dejar Cabify para iniciar tu propia empresa?

En Cabify formaba parte de muchos procesos, no solo en el ámbito financiero, pero siempre tuve la inquietud de formar mi propia empresa y liderar mi propio proyecto. Boopos nació precisamente de esa intención: nuestro propósito es ayudar a otros a conseguir crear su propia empresa y hacer realidad sus vocaciones empresariales.

Vuestra plataforma de préstamos ofrece financiación flexible para facilitar la compra de empresas digitales. ¿Por qué habéis decidido focalizar vuestra solución a la estrategia de fusiones y adquisiciones como motor de crecimiento para otras compañías?

Cuando me estaba planteando emprender, yo mismo estudié la posibilidad de comprar varias marcas diferentes, pero finalmente no conseguí la financiación necesaria. Así que el germen de Boopos está precisamente en esta experiencia en primera persona de la necesidad de que exista financiación disponible y accesible para facilitar los procesos de compra de empresas.

En EE. UU., cada año se venden en torno a medio millón de pequeñas empresas, mientras que en Europa la cifra ronda las 300.000 o 400.000 anuales: es un universo enorme de compañías que cambian de manos, pero en un proceso que todavía no está bien definido. Algunas operaciones no llegan a cerrarse, o las empresas no logran encontrar un comprador que valore la compañía en toda su magnitud. Por ejemplo, en promedio, cada ‘broker’ recibe entre 50 y 60 ofertas por una empresa en un buen momento económico y aproximadamente la mitad en un mercado bajista. Pues bien: hasta el 90 o 95% de los potenciales compradores no tienen los fondos necesarios para realizar realmente la adquisición. Hay por tanto un problema grande de falta de financiación y falta de especialización en este proceso de compraventa de empresas.

¿Qué diferencias observáis en ese proceso de compraventa entre EE. UU. y Europa?

Diría que en EE. UU. el mercado está más profesionalizado, lo que falta es acceso a capital. En Europa todavía es necesario más desarrollo del ecosistema, aunque ya comienzan a surgir plataformas especializadas. La oportunidad en EE. UU. es más tangible e inmediata, mientras que en Europa el potencial de crecimiento es mayor, aunque empezamos desde más atrás.

La apuesta de Boopos pasa por agilizar la adquisición de empresas, en un proceso 100% online que puede ser autorizado en menos de 48 horas y financiado en una semana. ¿Cómo conseguís compatibilizar esta celeridad con una valoración rigurosa de las solicitudes?

Lo que hace posible nuestra solución es la tecnología. Extraemos datos en tiempo real de diferentes plataformas como Amazon Web Services para elaborar de forma automatizada y actualizada informes y valoraciones de las empresas con las que trabajamos. Y aunque nuestro equipo humano revisa personalmente estos informes, en general estamos de acuerdo con las conclusiones a las que ha llegado la tecnología por sí misma. Sin esta capacidad de conectar diferentes plataformas y cruzar datos no podríamos ofrecer la agilidad que nuestros clientes necesitan.

El año pasado, Boopos captó una inversión de 26,5 millones de euros, combinación de deuda y capital semilla y cerró otra ronda de serie A por otros 58 millones, que también conjugó inversión de capital y deuda. ¿Cómo ha sido la estrategia de la empresa para adquirir financiación?

Por nuestro modelo, Boopos tiene la particularidad de que necesita acceder a una gran cantidad de financiación en un formato de deuda, para así a su vez proporcionar ese capital a nuestros clientes. Así que nuestras rondas combinan capital de riesgo con deuda.

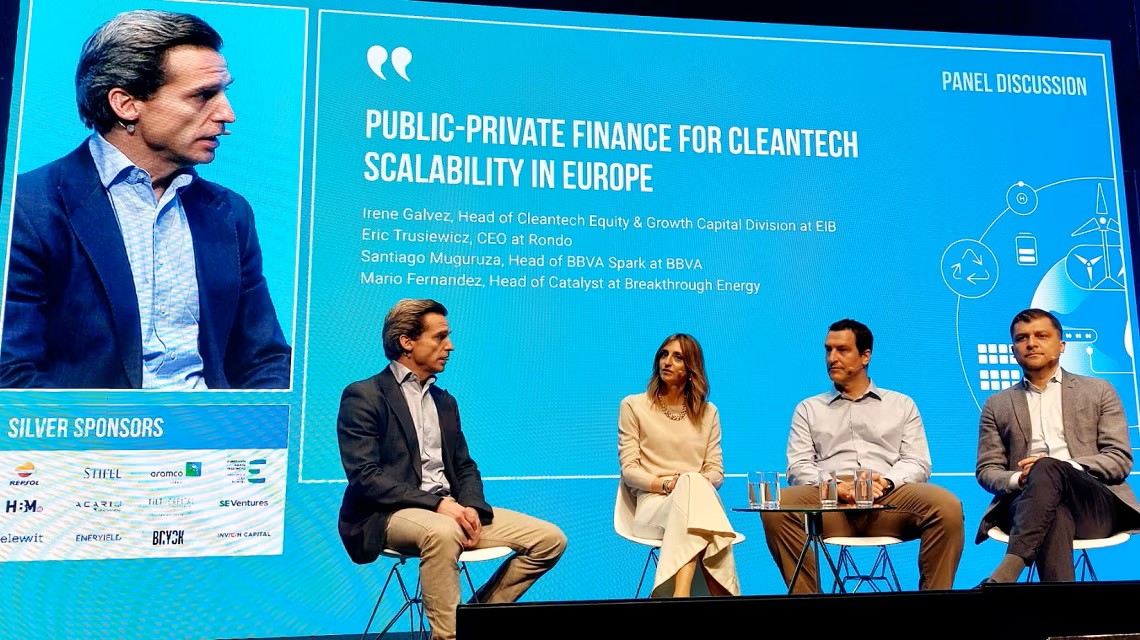

A la hora de acceder a financiación, diría que lo más importante es dar con los fondos adecuados, que entiendan tu proyecto y sus necesidades. Nosotros hemos tenido la oportunidad de trabajar con ‘partners’ como Fasanara Capital, que lideró la ronda de financiación semilla que llevamos a cabo en febrero del año pasado; Bonsai Partners [líder la ronda de serie A, en la que también intervinieron fondos como K Fund, Actyus y Noa Capital] y también, desde el año pasado, con BBVA Spark. Esto nos ha permitido seguir creciendo y disponer del capital que necesitamos para, a su vez, apoyar a otras empresas.

La innovación tecnológica es también clave para atraer inversión en 2023. A comienzos de año, BBVA Spark identificó las interfaces de programación de aplicaciones (API) como una de las tendencias tecnológicas que marcarán el 2023 e impulsarán innovaciones bancarias como las finanzas embebidas, entre otras como el ‘blockchain’ o la inteligencia artificial generativa. ¿Qué tecnologías y soluciones innovadoras crees que marcarán el rumbo del sector ‘fintech’?

No se pueden ignorar las aplicaciones prácticas de la inteligencia artificial. Nosotros estamos empezando a usarla para realizar un análisis de 360 grados de los dueños de los negocios con los que trabajamos y no solo de los propios negocios, lo que nos permite conocer más en profundidad su viabilidad y su potencial. La IA es una tecnología que indudablemente impactará en varias áreas de negocio del sector ‘lending’, y el ‘fintech’ en general. Otra tendencia tecnológica que destacaría es el ‘big data’ y la inteligencia de datos, y sobre todo las conexiones de datos actualizados en tiempo real entre diferentes plataformas, que nos permiten extrapolar tendencias en el corto plazo.

¿Cuál es el plan de crecimiento de Boopos para los próximos años? ¿Planeáis incorporar nuevas soluciones?

Durante estos años hemos ido consolidando una cartera de clientes y construyendo redes de confianza, y nuestro propósito es poder ofrecerles nuevos servicios con los que ampliar nuestra cartera de soluciones. Por ejemplo, algo que ya hacemos actualmente pero que de momento no monetizamos es una funcionalidad de ‘scouting’, es decir, de búsqueda de empresas de interés para adquirir. Nuestros clientes también se interesan mucho por nuestros servicios de análisis, que les permiten extraer información útil sobre cómo evoluciona su empresa, cómo mejoran sus márgenes, cómo impacta esto en el valor de la compañía y cómo tienen que actuar…

Si tuvieras que dar un consejo a otros emprendedores que se estén planteando lanzar su propio proyecto en la actual situación de incertidumbre, ¿cuál sería?

Para mí, lo más importante es el equipo. Encontrar a personas que se entusiasmen con el proyecto y se comprometan; no importa que no tengan el currículum más excelente, pero sí que entiendan los valores de la empresa y aporten su dedicación y su talento. Y también, como se suele decir, les recomendaría que se enamoren del problema y no de la solución: porque si se enfocan en el problema pueden idear múltiples soluciones para darle respuesta, mientras que, si te enamoras de la solución, igual no encuentras un problema al que aplicarla.