‘Venture debt’: ¿qué beneficios ofrece este tipo de financiación a los emprendedores?

Importado desde Silicon Valley, el ‘venture debt’ (o deuda de riesgo) es un modelo de financiación que ya está presente en numerosos países como España. A diferencia del ‘venture capital’, esta fórmula permite a los emprendedores obtener financiación sin que su participación accionarial en la empresa se reduzca, entre otras ventajas.

Obtener financiación es un desafío común para todo emprendedor, pero las vías para conseguirla son amplias: instituciones públicas, ‘business angels’, ‘venture capital’ o capital riesgo… Sin embargo, existen otras fórmulas alternativas y menos conocidas que permiten a las ‘startups’ y empresas de alto crecimiento ganar la liquidez necesaria para asegurar su futuro. Una de ellas es el ‘venture debt’ o deuda de riesgo y su principal ventaja es que la participación accionarial del emprendedor y sus accionistas no se ve diluida.

Tradicionalmente, las ‘startups’ realizan rondas de ampliación de capital para obtener liquidez. Con la entrada de nuevos inversores o la nueva participación de antiguos socios, la propiedad de los emprendedores y primeros inversores se reduce, ya que su ‘porción’ de la compañía es más pequeña que antes. A este proceso se le conoce como dilución. El ‘venture debt’ ayuda a mitigarlo: es un préstamo que consiste principalmente en deuda que se devuelve con intereses, a la que se suma una pequeña porción destinada a adquirir participaciones de la empresa.

¿Cuándo nace el ‘venture debt’?

El ‘venture debt’ nació en Silicon Valley (California) en la década de los 60 y 70, sobre todo para facilitar el alquiler de maquinaria cuando esta área iniciaba su camino para convertirse en la meca de la tecnología con la producción de silicio y chips. No obstante, fue en la década de los 80 cuando este modelo maduró y comenzó a ofrecerse por parte de entidades financieras y fondos privados, al entender que las empresas dedicaban una gran parte de sus esfuerzos a captar rondas de capital. De esta forma, comenzaron a ofrecer una alternativa que permitía obtener liquidez de manera más ágil.

Principales ventajas del ‘venture debt’

Con el paso del tiempo y la entrada de pequeños fondos de inversión, el propósito de esta alternativa se ha ampliado para que empresas emergentes, de alto crecimiento y base tecnológica puedan desarrollar sus operaciones.

El ‘venture debt’ cuenta con cinco características que la hacen atractiva como alternativa de financiación, de acuerdo con CB Insights.

- Los fundadores de la empresa no ceden la mayor parte del control, por lo que pueden hacer que el negocio evolucione con su visión.

- Se consigue el pulmón financiero necesario antes de iniciar la próxima ronda de capital.

- El negocio puede obtener liquidez de manera rápida para hacer frente a imprevistos o situaciones de mercado adversas.

- La compañía aumenta su valoración.

- Habilita el desarrollo o la mejora de las soluciones de la empresa y la impulsa a alcanzar la próxima meta marcada.

Diferencias entre el ‘venture debt’ y ‘venture capital’

Como se ha comentado anteriormente, el ‘venture debt’ es una alternativa complementaria al ‘venture capital’. Las principales ventajas de esta fórmula frente a los fondos de capital riesgo son:

- Autonomía. A diferencia del ‘venture capital’, los fondos emisores de financiación ‘venture debt’, al obtener tan solo una pequeña porción de capital, no suelen exigir un puesto en el consejo de administración de la empresa.

- Dilución. En las rondas de financiación de ‘venture capital’, aquellos que no acuden a la ampliación de capital ven reducido el porcentaje de las participaciones. Es decir, la porción de la tarta del capital de estos inversores es menor, al ampliarse el tamaño de la tarta con la entrada de nuevos inversores. En el modelo ‘venture debt’, el emprendedor y los accionistas de la empresa no ven reducida su participación accionarial.

- ‘Due diligence’. El proceso de ‘due diligence‘ (una auditoría a la que se someten las ‘startups’ antes de cualquier operación y que ofrece un análisis completo de la compañía para conocer su potencial) es menos exhaustivo en el ‘venture debt’ que en el ‘venture capital’.

- Estabilidad. En el ‘venture debt’ la deuda está acotada a los tipos de interés acordados. No obstante, en el ‘venture capital’ el valor del ‘equity’ (el dinero que se devolvería a los accionistas si todos los activos se liquidan y se paga la deuda de la empresa) puede fluctuar menos.

Una fórmula de financiación global

Poco a poco, el ‘venture debt’ se ha consolidado en diferentes regiones, aunque de manera desigual. En Estados Unidos este instrumento representa el 15% de las transacciones, mientras que en Europa la cifra se sitúa en torno al 3%, según datos del European Investment Bank (EIB). Por su parte, en Latinoamérica se cerraron acuerdos de ‘venture debt’ por un valor de 700 millones de dólares (más de 650 millones de euros) y representó el 13% del total de la inversión, según LAVCA, la Asociación para la Inversión de Capital Privado en América Latina.

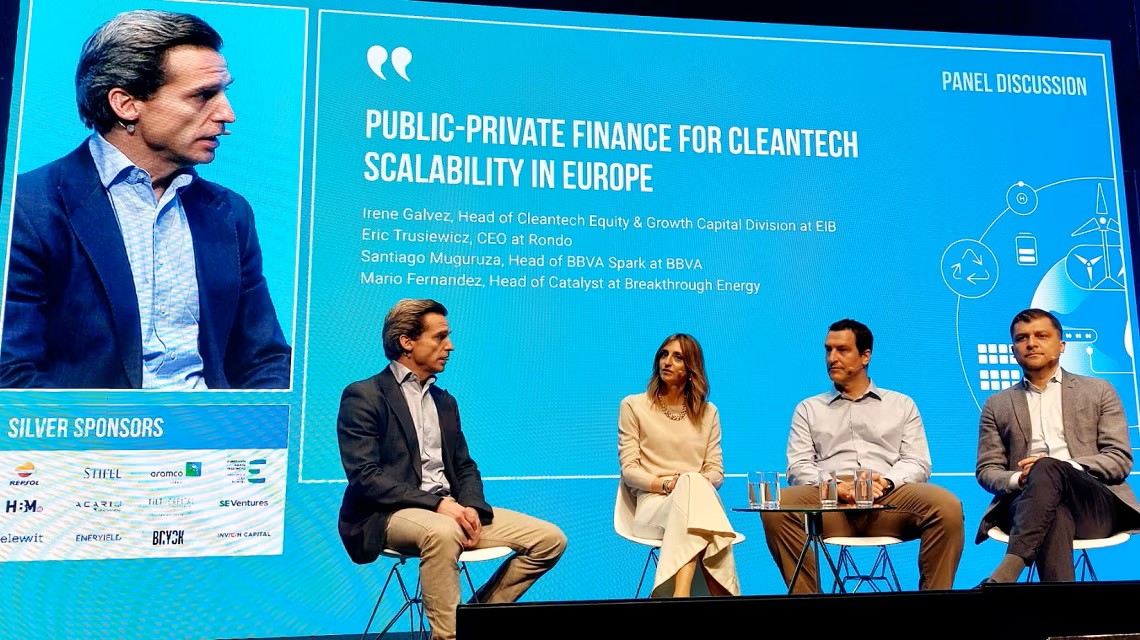

Tanto en esa región como en España, el ‘venture debt’ es un modelo que se encuentra en fase de despegue gracias a actores como BBVA Spark, que impulsa a las empresas de alto crecimiento. Además, complementa esta propuesta de financiación con otras alternativas para compañías en fase avanzada como el ‘growth lending’ y mediante especialistas que guían a las empresas como ‘growth bankers’ y ‘growth specialists’, entre otros recursos de apoyo.

Poco a poco, el ‘venture debt’ gana peso como una solución para que los emprendedores obtengan liquidez para asegurar la continuidad de su empresa y se abran paso para abordar los desafíos que deban atravesar.